2019年初,蘇甯出資27億將37家萬達百貨收入囊中,緊接著四個月後,物美、步步高斥資86億入股重慶百貨大股東重慶商社,歲寶百貨與阿裏巴巴集團旗下盒馬合作開出首家社區型購物中心盒馬裏。

新玩家正在入局百货行业,百货老玩家们命运也各不同。 南宁百货遭姚振华举牌,连续11天里十度涨停;秋林集团则陷入各种罗生门,官司缠身;乐天百货退出天津市场;百盛撤出重庆市场;广百百货与广州友谊重组……转型中的传统百货压力依然不小。

2019年百貨行業到底表現如何?

聯商網零售研究中心選取了國內53家百貨上市公司的2019年財報,探尋百貨行業在這一年的轉型升級成果。

業態增長乏力

數據顯示,2019年53家上市公司合計實現營業收入4553.28億元,歸屬于上市公司股東的淨利潤爲192.98億元。

百聯股份憑借504.59億元依然領跑百貨榜。

2019年位于榜單前十名的企業分別是百聯股份、豫園股份、重慶百貨、王府井、大商股份、天虹股份、金鷹商貿、鄂武商A、長春歐亞以及茂業國際。

2019年百货上市公司少了中商集团,2019年12月26日,居然之家新零售集团股份有限公司重组更名暨上市仪式在深交所举行, “武汉中商”的证券简称变更爲“居然之家”;此外,华地国际控股宣布计划私有化。

南京中央商場(*ST中商)、大連友誼(*ST友誼)、沈陽商業城(*ST商城)、津勸業(*ST勸業)、秋林集團(*ST秋林)5家商場面臨退市風險。

2019年營收超過百億的上市公司企業有14家,相較于2018年的18家減少4家。

2019年百貨業上市公司銷售規模超500億的企業僅1家,300億~499億2家,200億~299億2家,100億~199億9家,50億~99億13家,20億~49億8家,10億~19億10家,10億以下8家,主營業務金額最少的津勸業一年僅7000萬,100億以下的公司數量約占百貨商業的四分之三。

上海某項目負責人李華指出,百貨業態行業集中度低,在前五名200億以上的上市公司中,華東2家,華北2家,西南1家,繼續呈現區域“龍頭”群雄割據的局面,一些具有全國擴張雄心的企業選擇避開龍頭企業主力所在地,向三、四線城市開設新店滲透。

李华表示,百货行业在2019年经营状况持续低迷,整个業態增長乏力,前三甲虽然主营业务收入和净利均是“双增长”,但上市公司中的纯百货业态都有不同程度的下降,上市公司总体业绩的增长动力来自资产重组或投资收益。

選取的53家企業中有26家企業營收取得增長,其中東百集團增幅最大,同比增長36.81%,淨利潤增長的企業有32家,其中南京新百增長289.23%,取得淨利潤最快增長,而2018年實現營收增長的企業有27家,淨利潤上漲的企業有27家。

有27家營收出現不同程度下滑,其中秋林集團營收下滑最爲嚴重,同比下降92.91%,而在榜單前10名中,大商股份、金鷹商貿以及茂業國際營收出現下滑。

53家上市公司中淨利潤下滑企業有11家,其中永旺下滑最爲嚴重,同比下滑283.40%,而在榜單前10名中王府井、大商股份、天虹股份、長春歐亞、茂業國際淨利潤出現不同程度的下滑。

2019年53家上市公司中出現營收、淨利均上升的企業有15家,榜單前5名中只有大商股份出現營收下滑;營收、淨利雙降的企業共計11家。

聯商高級顧問團成員潘玉明認爲,百貨主營業務成長質量不高。從生存和成長角度衡量,百億級別企業中有8家銷售規模相對增長,7家下降。利潤收益也是8家增長,7家下降。樣本中合計有27家銷售下降,占樣本數量的一半。

潘玉明表示,百貨店的利潤收益情況只能作爲參考,因爲其中有一些企業內部收益調整因素,主營業務利潤處于下降甚至虧損,企業將其他金融理財收入、投資收入甚至資産購並收入合並發表。考慮電商、相關業態分流沖擊,百貨行業主營業務成長質量較差,甚至日漸唱衰,或許可以理解爲收益結構出現複合化趨勢,企業增長點多元化、持續推進經營轉型日見成效。

開店多于關店

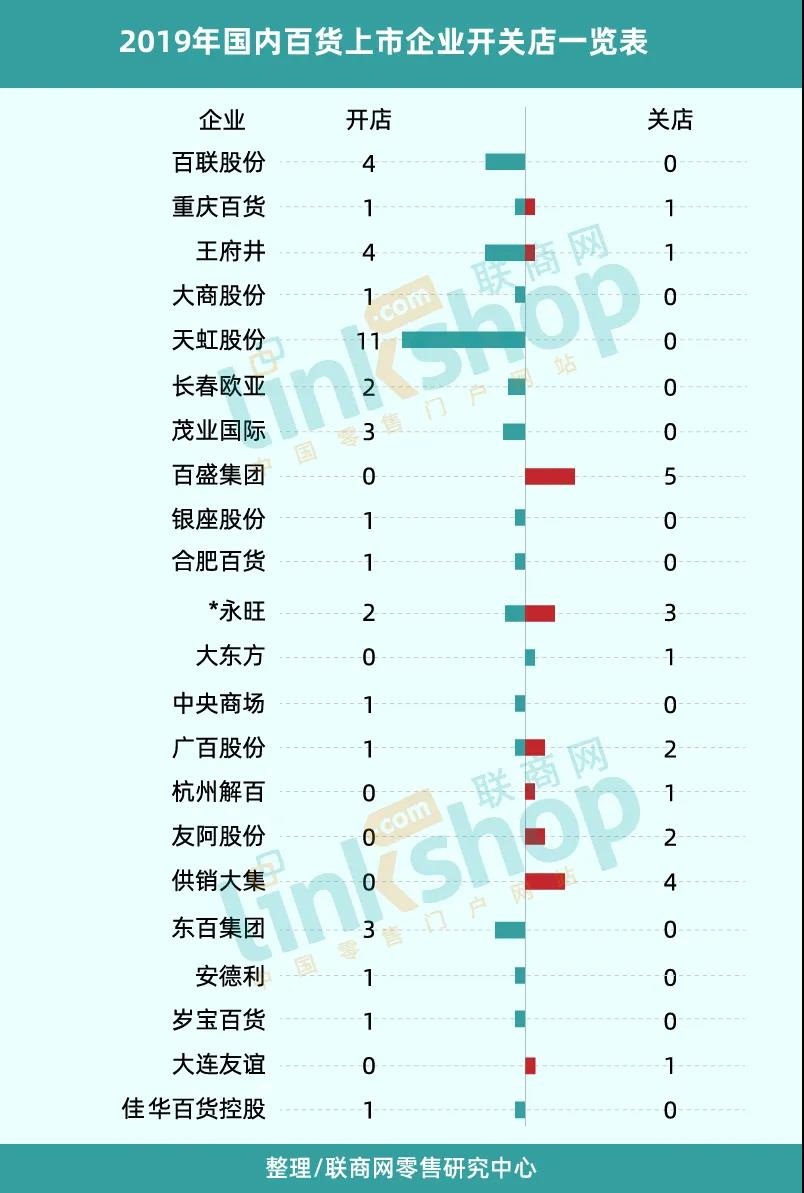

2019年53家百貨、購物中心上市公司新開門店38家,關閉門店21家;

其中,天虹股份2019年開出門店11家,百聯股份、王府井各開出4家,茂業國際、東百集團各開出3家門店,長春歐亞、永旺分別開出2家新店,重慶百貨、大商股份、銀座股份、合肥百貨、中央商場、廣百股份、安德利、歲寶百貨、佳華控股百貨也各自新開1家門店。

從關店來看,百盛2019年關閉5家門店,供銷大集關閉4家門店,永旺關閉3家門店,友阿股份、廣百股份關閉2家門店,重慶百貨、王府井、大東方、杭州解百、大連友誼各關閉1家門店。

潘玉明指出,百貨行業主要品類業績結構值得警惕。相對比較好的品類是化妝品,鍾表,日用雜品、食品及相關餐飲,下降比較多的是服裝類、家電類、部分珠寶類,而比較亮眼的則是日用雜品和家居用品的升級增長,還有運動戶外類服飾,帶有功能剛性需求特點,業績穩定上升。

“所謂正裝、城市休閑服裝比較冷淡,部分品牌難以爲繼。以上品類業績結構,同日本百貨店的業績結構比較相似,服裝品類的下滑,在日本已經成爲行業共識,中國百貨店值得警惕。”他表示,各品類中的高端奢侈品品牌業績穩中有升,在國際奢侈品市場份額中,中國的份額依然在穩定放大。

亮點痛點並存

盡管自2013年後,唱衰百貨的聲音從未停止,不過,2019年百貨行業轉型依然亮點頗多。李華認爲,2019年百貨經營中出現以下特點:

1、圍繞旗艦店打造主題、特色,通過采取開設萌寵館、集合店、商場街區化、樓層主題編輯等方法,持續推動傳統老舊百貨門店轉型升級;壓縮現有的傳統百貨營業面積,增加體驗業態占比,專櫃聯營向租賃轉型顯著增加;2萬方以下的市區百貨店向城市奧萊轉型趨勢明顯。

2、行業龍頭企業成爲本地傳統商業體更新改造的主要承擔者,如百聯股份承擔的曲陽商務中心、TX淮海改造;王府井承擔的北京百貨大樓、長安商城改造等;其中北京百貨大樓的和平菓局與上海世紀彙的1192弄上海風情街成爲場景式零售的參照樣本。

3、對內提升著力向國際化妝品和輕奢品牌發力,力求在區域內做大做強;對外擴張以奧萊爲主攻方向,存量奧萊門店也開始進行品牌結構優化。

4、百貨業一向推崇的品牌自營業務舉步維艱,王府井與百聯合資的百府利陽依然未達到預期,天虹股份的百貨自營黯然退場,大商股份的意蘭服裝持續巨額虧損。

5、跨界合作發展水平參差不齊,以豫園爲代表的老字號,品類國潮運作多點開花;以重慶百貨爲代表的金融業滲透回報良好;但向大健康、體育方向發展的企業,除南京新百成效顯著外,其他尚未見成效。

6、百貨企業普遍認識到“數字化”重要性,但更側重于會員營銷、顧客引流、智慧停車等方面的探索。小程序在線購物、移動POS或PAD收銀進專櫃成爲主流。天虹股份、茂業百貨、徐家彙等企業已投資或注冊相關零售科技公司。

7、百貨業態的線上業務發展遲緩,GMV占銷售總額普遍在5%以下。

潘玉明也提出百貨店經營轉型創新出現很多亮點:

一是銀泰百貨借助阿裏數字化工具,初步實現數字化商品設計、前置倉配置運營等新零售模式,去年雙11期間成功投入運營。

二是SKP堅持高端品牌化路線,贏得新型高級消費群體的青睐,個別日銷售額達到數億級別,成爲亞洲新興翹楚。

三是一批百貨店向租賃模式轉型,在廣州、上海、杭州、成都等地均有代表性店鋪案例。

四是出現“商業+”的多元化戰略轉型苗頭,比如北京翠微股份的商業加科技舉措,積極響應北京市海澱區“兩高兩新”戰略定位,在市場上引起積極關注。

2019年,百貨業態出現規模化購並整合。百貨業之間、相關行業企業之間的資産並購相對活躍,比較有影響力的是年初蘇甯易購收購萬達百貨全部37家百貨門店,年中物美、步步高間接控股重慶百貨。

潘玉明對此表示,不管背後有什麽故事,都不能否定百貨店的成長價值被看低、資産價值被關注的潛流,而資産購並或者混合改革,能否真的如願刺激百貨店的主營産品組合創造力、進而煥發市場活力,還有待驗證。

三大問題浮現

按2014年起始計,百貨店升級轉型的話題已經討論5年多了,雖然百貨行業都在積極謀求轉型,但是問題依然存在。

潘玉明認爲百貨行業目前發展中面臨的主要問題無外乎以下三個:

一是商品力老化。最核心的經營産品組合傑出或者卓越的案例不多,質量價格性價比之外的附加價值,被電商大量搶奪,不對稱營銷原理在線上線下價格差面前,變得越來越缺乏欣賞理由。很多傳統百貨店改造走不出原有的招商套路,經營産品老化的本質問題沒有解決。

二是數字化遲緩。在一般會員分析和應用、交付管理等方面,中國百貨店走在前面,但是對于深層次的數字化管理,阻力較大,其中商品支配、雲系統升級是兩個關鍵難點,和日本百貨業數字化遇到的問題雷同。很多同仁討論銀泰案例,卻不願意大膽借鑒銀泰借助阿裏雲數據系統資源。

三是服務力下降。産品開發服務、運營服務、現場接待服務,是零售商業完成交易、取得利潤的關鍵,無論線上線下,同2008年北京奧運會期間比較,與顧客接觸的環節服務質量在下降,無論業務素質還是主觀態度,都無法適應今後發展需求。數字化營銷亟待樓層經理、導購員走向前端,通過全渠道平台直面顧客需求,這是營銷體系的根本性改革。

結語

2020年于零售業而言注定是不平凡和艱難的一年,在沈疴頑疾中尚未完全掙脫出來的百貨企業,又遇疫情的無情沖擊,壓力可想而知。如何在前所未有的困境中活下來,力爭上遊,是擺在所有百貨企業面前的頭等大事。(*應采訪者要求,李華爲化名)

您的位置:

您的位置: